Từ cơn sốt hoa tulip đến sự bùng nổ của cổ phiếu internet: Diễn biến thị trường hiện có điểm gì tương đồng so với những quả bong bóng trước đây?

Rất lâu trước khi SPAC và NFT được ưa chuộng, nhà đầu tư đã đổ dồn sự chú ý đến những bông hoa tulip cho đến công ty Pets.com. Theo những gì từng diễn ra trong lịch sử, một phần của sự đổi mới trong thị trường tài chính có thể sẽ trở thành “cơn mê hoặc” đối với nhà đầu tư và tạo điều kiện cho những kẻ lừa đảo.

Những yếu tố tương đồng với các giai đoạn trong quá khứ

Khoảng 300 năm trước, các cơ quan tài chính ở châu Âu đã đặt kỳ vọng lớn về triển vọng của các công ty thương mại mới được chính phủ Pháp và Anh cấp quyền đặc biệt trong hoạt động thương mại quốc tế. Cổ phiếu của những công ty thương mại – bao gồm South Sea Company của Anh và Mississippi Company của Pháp, tăng vọt và sau đó lao dốc năm 1720.

Những giai đoạn như vậy đã khiến một số nhà sử học kinh tế phải cau mày về những gì đang diễn ra trên thị trường tài chính ở thời điểm hiện tại. Phố Wall một lần nữa lại chìm trong cơn sốt thực sự khó hiểu với những phương tiện đầu tư mới.

Giá Bitcoin đã tăng hơn 6 lần trong năm qua. Trong khi đó, các SPAC ồ ạt niêm yết, mua lại một loạt công ty và huy động được hơn 100 tỷ USD vào năm nay, theo Dealogic. Chưa dừng ở đó, nhà đầu tư còn "săn lùng" những NFT. Vậy, liệu những công cụ đầu tư này đang báo hiệu cho tương lai tươi sáng của thị trường tài chính, hay một điều gì khác?

Những gì diễn ra trong lịch sử cho thấy rằng các cơn sốt đầu tư thường gắn liền với những đổi mới, sáng tạo về tài chính. Nói một cách khác, đây là những công cụ mới được tạo ra bởi các bên trung gian trên Phố Wall, bao trùm quanh đó là sự bí ẩn và kỳ vọng về mức lợi nhuận lớn trong tương lai.

Wall Street Journal nhận định, đôi khi, mọi thứ sẽ đi theo hướng rất tồi tệ.

Yếu tố dẫn đến cuộc khủng hoảng tài chính 2008-2009 chính là sự bùng nổ của các nghĩa vụ nợ thế chấp và hợp đồng hoán đổi rủi ro tín dụng. Trước đó, thập niên 90, những công ty internet không có lợi nhuận đã niêm yết với mức định giá cao "ngất ngưởng". Ở những sự kiện này, nhiều nhà đầu tư đã "cháy tài khoản" khi thậm chí chưa kiếm được 1 cent.

Trước khi các công ty thương mại của những năm 1700 rơi vào khủng hoảng, hiện tượng đầu cơ hoa tulip Hà Lan vào năm 1636 đã diễn ra. Loài hoa này khi đó được đánh giá rất cao vì sự đa dạng và dễ trồng lại.

Theo cuốn Extraordinary Popular Delusions and the Madness of Crowds (Tạm dịch: Những ảo tưởng và sự điên cuồng của đám đông) của tác giả Charles Mackay, một cành Viceroykhi đó có giá trị bằng 2 bó lúa mì, 4 bó lúa mạch đen, 4 con bò, 8 con lợn, 12 con cừu, 2 thùng bia, rượu, bơ, pho mát, một chiếc giường, 1 bộ đồ và 1 chiếc cốc nước bằng bạc.

Yếu tố thu hút giới đầu tư: Sự đổi mới

Robin Greenwood – giáo sư tại Harvard Business School, nhận định: "Những giai đoạn đổi mới lớn thường là điều thú vị với các nhà đầu tư, bởi họ có thể thấy mọi mức định giá là hợp lý." Ông đưa ra một ví dụ điển hình khác là đợt bong bóng vỡ vào những năm 1920 đối với các quỹ đầu tư dạng đóng (closed-end fund). Trước khi TTCK lao dốc năm 1929, số lượng quỹ dạng đóng ra mắt tăng vọt và mức giá cũng cao hơn cả giá trị cơ bản của các khoản đầu tư mà họ nắm giữ.

Ông lưu ý rằng, đôi khi chính sự đổi mới về tài chính có thể "sống sót" qua những đợt sụp đổ và bong bóng vỡ tung, ví dụ như hình thức quỹ đầu tư dạng đóng vào những năm 1920 và cổ phiếu internet vào những năm 1990. Dù những công cụ đầu tư mới bùng nổ một cách kỳ là có thể là dấu hiệu cho thấy sự bất ổn trên thị trường, nhưng không phải lúc nào cũng vậy.

Greenwood nhận định: "Có những thứ trông giống bong bóng nhưng thực sự không phải." Ông lấy ví dụ về cổ phiếu công nghệ tăng vọt vào đầu những năm 1990, khi nhóm cổ phiếu tiếp tục thăng hoa ở 1 thập kỷ sau đó. Theo ông, sự không chắc chắn là một trong những yếu tố khiến bong bóng có thể xảy ra. Thông thường, nhà đầu tư vẫn phản đối quan điểm cho rằng bong bóng đang cận kề.

Willem Buiter – giáo sư thỉnh giảng tại Đại học Columbia và từng nghiên cứu về những bong bóng khác trong lịch sử, cho biết sự đổi mới là điều luôn tái diễn trên Phố Wall. Điều nổi bật về những đổi mới về tài chính trong thời kỳ bong bóng diễn ra đó là những nhân tố mới trở thành công cụ để đầu cơ.

Theo ông, bản thân sự đổi mới không phải là vấn đề. Vấn đề là khi việc đầu tư vào phương tiện đó lại được thúc đẩy bởi đòn bẩy tăng cao. Buiter nhận định: "Đòn bẩy là kẻ giết người".

Đó chắc chắn là trường hợp đã xảy ra vào những năm 2000, khi các nghĩa vụ nợ thế chấp đã giúp thúc đẩy hoạt động vay thế chấp. Từ năm 2000 đến 2008, các khoản nợ trong lĩnh vực tài chính đã tăng hơn gấp đôi từ 8,7 nghìn tỷ USD lên 18 nghìn tỷ USD. Nợ hộ gia đình tăng gấp đôi từ 7,2 nghìn tỷ USD lên 14,1 nghìn tỷ USD, theo dữ liệu của Fed.

Ở lần này, dù nợ chính phủ đang tăng nhanh, nhưng nợ trong lĩnh vực tài chính vẫn ở dưới mức đỉnh năm 2008 và nợ hộ gia đình cùng tăng chậm hơn so với những năm 2000. Từ năm 2012 đến 2020, nợ hộ gia đình đã tăng từ 13,6 nghìn tỷ USD lên 16,6 nghìn tỷ USD.

Do đó, những con số này phần nào giúp Buiter an tâm. Ông nói: "Đã có những dấu hiệu, chỉ báo cho thấy tình trạng nợ tăng cao, nhưng chúng ta vẫn chưa chứng kiến tình trạng bùng nổ của nợ không bền vững."

Tham khảo Wall Street Journal

NỔI BẬT TRANG CHỦ

-

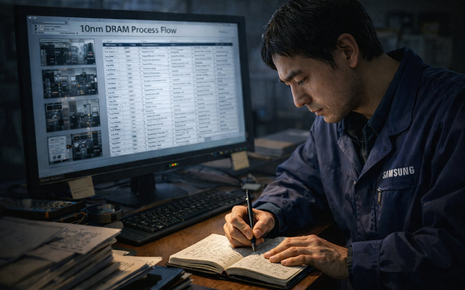

Không USB, không email, làm thế nào nhân viên Samsung tuồn quy trình 600 bước của công nghệ DRAM 10nm sang Trung Quốc?

Dù được bảo vệ nghiêm ngặt bằng nhiều thiết bị giám sát điện tử tối tân, cuối cùng bí mật công nghệ trị giá hàng nghìn tỷ của Samsung lại bị tuồn ra bằng hình thức truyền tin nguyên thủy nhất của loài người.

-

Bảy cú nhảy vọt công nghệ trong năm 2025 đẩy xe điện bước sang kỷ nguyên mới