Arm cần trở thành một công ty AI nếu muốn IPO thành công

Đây có thể là đợt chào bán lần đầu ra công chúng lớn nhất trong năm, qua đó đưa ra cái nhìn bao quát nhất cho cơn sốt trí tuệ nhân tạo.

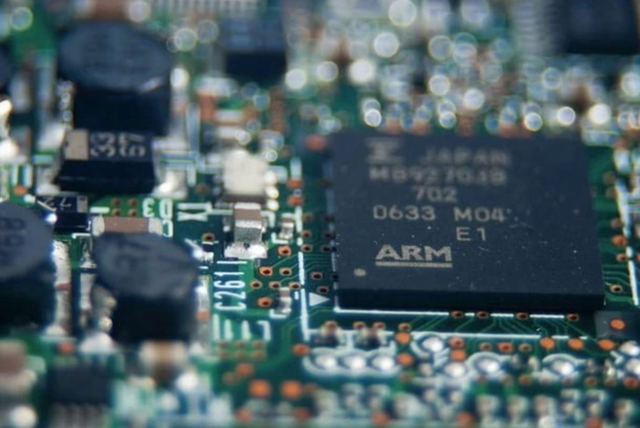

Soi xét toàn cảnh ngành công nghiệp chip nhớ, không khó để bạn bắt gặp Arm - công ty có trụ sở tại Cambridge, Vương quốc Anh với những thiết kế chip được cho là “trái tim” của iPhone và gần như mọi dòng điện thoại thông minh hiện đại. Công nghệ Arm sở hữu được ứng dụng cho hơn 250 tỷ chất bán dẫn kể từ khi hãng được thành lập vào năm 1990; để rồi giờ đây ăn sâu vào mọi thiết bị điện tử hiện hữu trên hành tinh này.

Tầm quan trọng của Arm đối với ngành công nghiệp tỷ USD đã được chứng thực, nhất là sau khi hãng này thông báo đàm phán trước thềm IPO với một loạt tên tuổi lớn trong ngành như Nvidia hay Intel. Đây có thể là đợt chào bán lần đầu ra công chúng lớn nhất trong năm, qua đó đưa ra cái nhìn bao quát nhất cho cơn sốt trí tuệ nhân tạo.

Theo Bloomberg, Arm đã có một chặng đường dài phát triển. Công ty giao dịch công khai cho đến năm 2016 thì được SoftBank mua lại với giá 32 tỷ USD. Vào thời điểm đó, CEO tập đoàn cho biết quyền sở hữu mới mẻ sẽ tạo điều kiện cho Arm tăng trưởng mà không cần chịu áp lực báo cáo tài chính từ phố Wall.

Arm, cùng với khoảng 2.000 nhân lực, đã tích cực theo đuổi các bản thiết kế chip mới. Người sáng lập SoftBank Masayoshi Son còn gọi đây là “trung tâm của trung tâm SoftBank”.

Năm 2020, SoftBank thông báo đạt được thỏa thuận bán Arm cho Nvidia với giá 40 tỷ USD. Động thái này được đưa ra nhằm tận dụng lợi thế của ngành công nghiệp bán dẫn vốn đang bùng nổ, đồng thời nằm trong kế hoạch bán tháo tài sản lớn chưa từng có của SoftBank.

CEO Arm

Tuy nhiên, việc công nghệ Arm rơi vào tay Nvidia đã khiến nhiều đối thủ trong ngành đưa ra lời cảnh báo. Giám đốc điều hành tại một số công ty thậm chí còn đề xuất mua lại một phần của Arm để ngăn không cho bất kỳ thế lực nào giành toàn quyền kiểm soát với thứ công nghệ vốn đã trở thành tiêu chuẩn của ngành.

Áp lực sau đó buộc Nvidia phải từ bỏ. Thương vụ chính thức thất bại trong sự ngỡ ngàng của toàn ngành chip nhớ. Trong thông báo được đưa ra, Nvidia cho biết họ không thể hoàn tất vụ thâu tóm do các rào cản về pháp lý trên toàn cầu.

“Thương vụ thất bại là điều không quá bất ngờ. Việc tìm cách xoa dịu các nhà lập pháp, đồng thời duy trì mức giá hơn 40 tỷ USD là thách thức quá lớn”, Theo Geoff Blaber, CEO hãng phân tích thị trường CCS Insight, nói.

Sau đại dịch, toàn ngành công nghiệp trị giá hàng trăm tỷ USD đã phải hứng chịu đợt suy thoái tồi tệ nhất lịch sử do lượng hàng tồn kho dư thừa. Việc khách hàng liên tiếp cắt giảm đơn đặt hàng khiến giá sản phẩm giảm mạnh.

“Ngành công nghiệp chip nghĩ rằng các nhà cung cấp sẽ có khả năng kiểm soát mọi thứ”, Avril Wu, phó chủ tịch nghiên cứu cấp cao của TrendForce cho biết. “Sự suy thoái này đã chứng minh mọi người đều đã sai.”

Cuộc khủng hoảng chưa từng có sau đó hút sạch tiền mặt của các công ty chủ chốt như SK Hynix và Micron Technology. Nó cũng tác động tiêu cực lên châu Á - nền kinh tế vốn dựa vào xuất khẩu công nghệ, đồng thời buộc một số công ty chip nhớ cân nhắc tới việc sáp nhập để vượt qua khó khăn.

Arm chắc chắn không tránh khỏi liên đới, song cơn sốt AI đầu năm nay đã giúp hãng này ‘nở mày nở mặt’, đồng thời dấy lên cho những nhà đầu tư trung thành niềm tin về một đợt IPO thành công. Định giá chính xác của Arm vẫn chưa được thiết lập song có thể dao động trong khoảng từ 30 tỷ USD đến 70 tỷ USD.

“Chúng tôi đã sẵn sàng tiếp cận cuộc cách mạng AI sắp diễn ra”, Ông Goto, Giám đốc tài chính SoftBank cho biết và vui mừng thông báo, cổ phiếu một số công ty công nghệ do SoftBank hậu thuẫn đã bắt đầu phục hồi.

Theo Bloomberg, Arm tham vọng huy động được 10 tỷ USD khi niêm yết tại New York vào cuối năm nay. Trước đó, công ty này đã nhiều lần từ chối lời kêu gọi quay trở lại London do định giá công nghệ và cơ sở các nhà đầu tư hấp dẫn hơn tại Mỹ. Thu hút được một lượng lớn các nhà đầu tư cố định đồng nghĩa với việc kế hoạch IPO của Arm sẽ được hưởng lợi.

Nhắc đến kế hoạch IPO cho Arm, S&P lưu ý đây sẽ là “yếu tố tích cực” mới đối với SoftBank. Goldman Sachs Group, JPMorgan Chase & Co, Barclays Plc và Mizuho Financial Group dự kiến sẽ là những nhà bảo lãnh phát hành chính cho đợt IPO lần này.

Được biết, Arm là công ty sản xuất công nghệ chip được tìm thấy trong hầu hết các điện thoại thông minh trên thế giới và đang trở nên phổ biến hơn trong ngành công nghiệp điện tử. Công ty không thiết kế toàn bộ một con chip mà chỉ thực hiện công việc đòi hỏi chuyên môn cao là bố trí bộ xử lý trung tâm, sau đó gửi thiết kế đó cho bên thứ ba. Cách làm việc đó khiến cho Arm trở nên độc đáo. Cả Nvidia và Intel đều cần đến ‘trợ thủ đắc lực’ này.

Theo: Bloomberg, Reuters

NỔI BẬT TRANG CHỦ

-

Drama gây bức xúc ngành âm thanh: Khách hàng đi thử tai nghe nhưng "bật max volume" như bật loa, về còn đánh giá cửa hàng 1 sao

"Khách hàng là thượng đế", nhưng gặp phải những trường hợp như thế này thì người làm kinh doanh đúng là chỉ có biết khóc thét!

-

Giá RAM tăng quá cao, ASUS cân nhắc tự sản xuất DRAM từ 2026