Chuyện gì sẽ xảy ra nếu 'bong bóng Tesla' vỡ tung?

Những diễn biến gần đây trên thị trường chứng khoán và những câu chuyện trước đây đã tạo ra một tâm lý chung rằng sự bùng nổ của bong bóng chứng khoán sẽ khiến nền kinh tế bị tàn phá. Tuy nhiên, không phải lúc nào mọi thứ cũng diễn ra theo hướng đó.

Những "cơn sốt" gần đây đối với cổ phiếu xe điện, năng lượng sạch hay thậm chí là chất kích thích chắc chắn là mối đe dọa đối với tài sản của các cổ đông của họ. Nhưng ngay cả khi có một quả bong bóng được thổi phồng, thì thảm họa sẽ không ảnh hưởng đến toàn bộ thị trường.

Diễn biến trong vài thập kỷ qua đã cho thấy điều ngược lại. Nhật Bản hiện vẫn chịu ảnh hưởng bởi bong bóng bất động sản và chứng khoán những năm 1980, hay bong bóng dot-com đã gây ra những tổn thất nặng nề và nợ dưới chuẩn đã châm ngòi cho một cuộc khủng hoảng toàn cầu.

Thế nhưng, không phải bong bóng nào cũng giống nhau. Những mối hiểm họa của bong bóng chứng khoán đến từ những người đi vay nợ để mua cổ phiếu và các công ty được đầu tư quá mạnh tay. Khi quả bong bóng nổ tung, những nhà đầu tư này buộc phải cắt giảm chi tiêu hoặc thậm chí là phá sản. Các công ty bất ngờ phải đối mặt với việc nhà đầu tư yêu cầu sa thải nhân viên và cắt giảm đầu tư.

Không có yếu tố nào ở trên là vấn đề rõ ràng đối với các cổ phiếu đang được yêu thích trong thời gian gần đây. Tesla được định giá ở mức cực kỳ cao và trở thành công ty có vốn hóa lớn thứ 5 nước Mỹ. Ngay cả khi công ty này bỗng dưng biến mất vào ngày mai, thì việc này cũng không có ảnh hưởng đáng kể đến nền kinh tế, vì quy mô hoạt động của Tesla vẫn rất nhỏ.

Lý do là bởi, nhà sản xuất xe điện chủ yếu được tài trợ bằng vốn tự có, vì vậy sự sụp đổ sẽ không gây ra thảm họa domino đối với các ngân hàng. Dù các cổ đông sẽ chịu tổn thất đáng kể, nhưng chi tiêu của người dân trên toàn nước Mỹ lại không bị giảm sút vì sự kiện này.

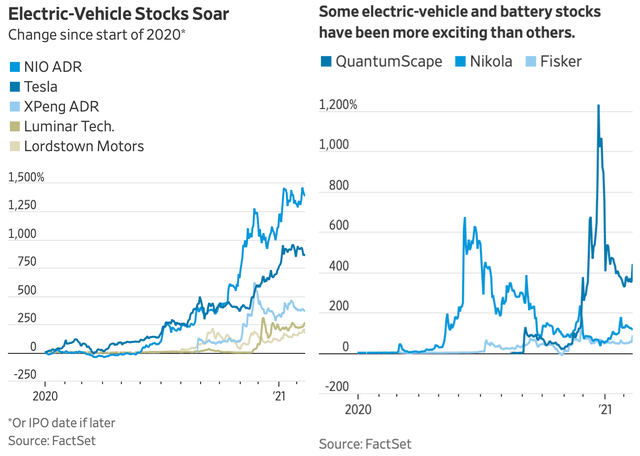

Cổ phiếu của các nhà sản xuất xe điện và các hãng liên quan đều tăng vọt nhờ "cơn sốt" Tesla.

Sự kiện tương đồng diễn ra gần đây nhất không phải là bong bóng dot-com, mà là cơn sốt xe đạp tại Anh vào những năm 1890. Xe đạp chính là ô tô điện ở thời điểm đó. Sự đột phá trong công nghệ sản xuất lốp xe đã biến xe đạp trở thành loại phương tiện di chuyển thuận tiện và thân thiện với môi trường, dù có mức giá đắt đỏ.

Các nhà đầu tư đã đổ xô vào cổ phiếu của bất kỳ công ty nào có mối liên hệ với ngành sản xuất xe đạp, chủ yếu là ở Birmingham. Những khoản đầu tư mạnh tay đã tạo ra những bước đột phá khác. Ở thời kỳ đỉnh cao, các bằng sáng chế liên quan đến xe đạp chiếm 15% tổng số bằng sáng chế được cấp.

Cổ phiếu xe đạp cũng được thúc đẩy bởi mức lãi suất cực kỳ thấp tại Anh. Theo đó, những bong bóng nhỏ hơn cũng được thổi phồng, ví dụ như các nhà máy khai thác và sản xuất bia của Australia.

Nội dung cuốn sách "Boom and Bust" của William Quinn và John Turner – 2 học giả của Đại học Queen, cho biết, chỉ trong năm 1896, quốc gia này có tới 671 công ty xe đạp và huy động được 27 triệu bảng, tương đương 1,6% GDP. So sánh về sự tương đồng, các SPAC đã huy động được số vốn tương đương với khoảng 0,4% GDP của Mỹ vào năm ngoái và đang "tăng tốc" với mức 1,3% từ đầu năm đến nay.

Một nửa số công ty sản xuất xe đạp niêm yết trên thị trường đã thất bại vào cuối thập kỷ này. Các nhà đầu cơ vẫn nắm giữ cổ phiếu khi bong bóng vỡ tung đã bị "nhấn chìm" bởi mức giảm 71% so với đỉnh chỉ trong 18 tháng. Theo đó, nền kinh tế khu vực chịu ảnh hưởng khi thị trường sụp đổ. Tuy nhiên, nước Anh nói chung lại không bị tác động và phần còn lại của thị trường cũng vậy.

Nếu ngoài Tesla, các Big Tech – gồm Apple, Amazon, Microsoft và Facebook, cũng là bong bóng thì chắc chắn các nhà đầu tư sẽ mất nhiều tiền. Tuy nhiên, với một vài trường hợp ngoại lệ, các công ty này không đi vay hay phát hành cổ phiếu mới để huy động vốn cho các khoản đầu tư mới và các nhà đầu tư của họ cũng không đi vay quá nhiều. Nếu giá cổ phiếu Apple giảm 1 nửa, hoạt động kinh doanh cơ bản của họ cũng không bị ảnh hưởng. Điều này khác với dot-com, bởi những công ty ở thời kỳ đó bị buộc phải cắt giảm chi tiêu khi thị trường sụp đổ và họ không thể phát hành cổ phiếu mới.

William Quinn cho hay: "Bài học từ những gì diễn ra trong lịch sử là sự sụp đổ của TTCK không gây ra nhiều thiệt hại như vậy. Bong bóng được ‘tài trợ’ bởi các ngân hàng mới thực sự là loại bong bóng có sức mạnh hủy diệt."

Sự kiện Thứ Hai Đen tối năm 1987 là một ví dụ khác: ảnh hưởng đến nhà đầu tư nhưng nền kinh tế không bị tác động. Dẫu vậy, điều này không có nghĩa là mọi thứ sẽ ổn. Không như những sự kiện trước, Fed không thể hỗ trợ thị trường dễ dàng như vậy. Sau khi thị trường giảm hơn 6 tháng vì sự kiện bong bóng dot-com, Fed nhanh chóng hạ lãi suất từ 6,5% xuống 1,75% và cuối cùng là 1%, giúp bảo vệ nền kinh tế khỏi sự sụt giảm của thị trường.

Hiện tại, nợ công đang ở mức đặc biệt cao. Các công ty có tài chính yếu đã phải đi vay để sống sót khi nền kinh tế đóng cửa vì đại dịch, trong khi những công ty lớn hơn đã đi vay để mua cổ phiếu quỹ. Lãi suất thấp hơn có nghĩa là nợ đang rẻ hơn, nhưng nếu thị trường mất niềm tin, thì việc tái cấp vốn có thể sẽ gặp nhiều khó khăn hơn. TTCK sụt giảm mạnh có thể tác động đến nền kinh tế khi người dân cảm thấy họ nghèo hơn và bắt đầu cắt giảm chi tiêu.

Tham khảo Wall Street Journal

NỔI BẬT TRANG CHỦ

-

Người người vibe code, nhà nhà vibe code: Cậu bé 13 tuổi cùng chị gái tuổi teen thức trắng 24 giờ thi hackathon AI tại Singapore nhờ vibe coding

Từ một buổi học thử của người cha, cả gia đình cùng bước vào thế giới vibe coding, xây dựng ứng dụng AI và tranh tài tại hackathon 24 giờ của Cursor ở Singapore.

-

Nhu cầu H200 từ Trung Quốc tăng cao ngoài dự kiến, NVIDIA hối thúc TSMC tăng tốc sản xuất