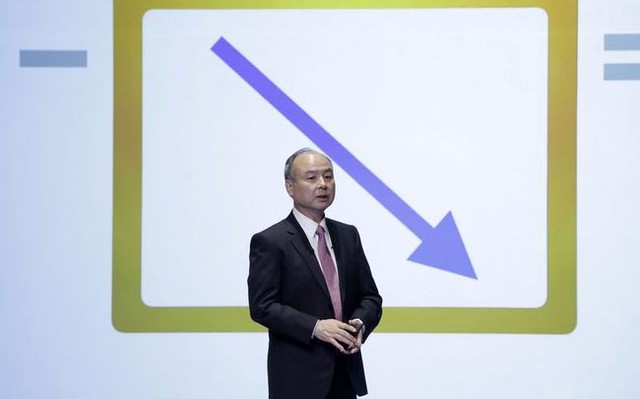

Masayoshi Son đang trải qua giai đoạn khó khăn chưa từng có khi Quỹ Vision thua lỗ kỷ lục.

Mở đầu bài viết của mình, phóng viên Max Chafkin của tờ Bloomberg nhận định rằng: Có một vài lý do để hoài nghi về Quỹ Vision của tập đoàn công nghệ Nhật Bản SoftBank.

Đầu tiên, quỹ này được thành lập bởi Masayoshi Son, người nổi tiếng vì đã mất nhiều tiền hơn bất kỳ ai trong lịch sử. Giá trị tài sản ròng của Son đã giảm 70 tỷ USD vào năm 2001 sau một loạt vụ cá cược thảm khốc vào các công ty khởi nghiệp giai đoạn bong bóng dot-com. Dẫu vậy, ông ấy đã phục hồi, phần lớn là nhờ khoản đầu tư sớm vào Alibaba Group Holding của Trung Quốc.

Thứ hai, nhà đầu tư chủ chốt của SoftBank là Thái tử Ả Rập Xê-út Mohammed bin Salman, người vốn không được biết đến với bất kỳ năng khiếu đầu tư cụ thể nào.

Cuối cùng: Mô hình kinh doanh của quỹ này liên quan đến một vòng xoáy đặc biệt đối với chủ nghĩa tư bản độc quyền. Chiến lược của Son phụ thuộc vào việc viết những tấm séc lớn — cho những công ty như WeWork, Uber Technologies và DoorDash. Ông chấp nhận việc các công ty trong danh mục đầu tư có thể hoạt động thua lỗ trong nhiều năm. Điều này về lý thuyết là cho họ thời gian để thiết lập sự thống trị thị trường và lợi nhuận lâu dài.

Có một vài lý do để hoài nghi về Quỹ Vision của tập đoàn công nghệ Nhật Bản SoftBank.

Kết quả là, vào ngày 8/8, SoftBank đã báo cáo kết quả kinh doanh hàng quý, tiết lộ rằng họ đã mất khoảng 23 tỷ USD chỉ trong ba tháng. Một phần trong khoản lỗ này, lớn nhất trong lịch sử công ty, là do đồng Yên Nhật giảm giá trị. Nhưng phần lớn trong số đó, khoảng 17 tỷ USD, đến từ Quỹ Vision. Son, người đã công bố khoản lỗ 19 tỷ USD trong quý trước, lưu ý một cách nghiêm túc rằng cho đến nay, Softbank đã bị xóa sổ tất cả lợi nhuận họ đạt được từ năm 2021. “Tôi thực sự rất tự hào về những thành quả đó", Son nói bằng tiếng Nhật. "Khi nhìn lại, tôi cảm thấy hơi xấu hổ".

Ở tuổi 65, Son đã tạo dựng được danh tiếng với một phong cách khá ấn tượng. Ông ấy đã mua một trong những ngôi nhà đắt nhất ở Mỹ, từng khoe khoang sở thích đầu tư vào những “gã điên” (ám chỉ nhà sáng lập của các startup ông cho là tiềm năng) và được biết đến là người có những bài thuyết trình bằng PowerPoint quanh co và siêu thực.

Trong một buổi nói chuyện năm 2010 về tầm nhìn dài hạn của mình, Son đã trình chiếu một slide trong đó bàn tay con người chuyển một trái tim hoạt hình lớn màu đỏ cho một con robot. Vào năm 2019, trong một nỗ lực xoay chuyển WeWork, Son đã hiển thị một biểu đồ về lợi nhuận trong tương lai của công ty có tựa đề “Minh họa giả thuyết về EBIDTA”.

Bài thuyết trình gần đây nhất của ông ấy cũng gây ấn tượng không kém. Son bắt đầu công bố kết quả kinh doanh hàng quý của mình bằng cách cho thấy bức chân dung của một vị tướng quân Nhật Bản thời phong kiến có tên Tokugawa Ieyasu. Ngụ ý của Son về hình ảnh này hoàn toàn không rõ ràng, nhưng có vẻ như Son hứa hẹn sẽ có cách tiếp cận rõ ràng hơn để đầu tư trong tương lai.

Ông cho biết SoftBank sẽ đầu tư ít hơn và sẽ sa thải nhân viên trong toàn công ty. SoftBank, ông nói, đang ở "chế độ phòng thủ". Công ty là nạn nhân của "sự hỗn loạn thị trường" và "bong bóng định giá".

Theo nhận định của Bloomberg, điều Son nói kể trên là đúng, nhưng không đầy đủ. Nếu có bong bóng công nghệ, chính Son là người đóng vai trò quan trọng trong việc thổi phồng nó.

Quỹ Vision ra đời vào năm 2016 trong một chuyến bay đến Trung Đông, khi Son, người đang chuẩn bị tiếp cận các nhà đầu tư trong khu vực, đã gạch bỏ quy mô quỹ dự kiến khi đó của mình là 30 tỷ USD và thay thế nó bằng một con số ấn tượng hơn: 100 tỷ USD. "Cuộc sống quá ngắn để suy nghĩ nhỏ", ông nói với một cấp phó.

SoftBank có xu hướng thể hiện mình là người có triết lý đầu tư phức tạp - kết hợp quan điểm lạc quan về đổi mới công nghệ với quan điểm rằng các công ty trong danh mục đầu tư của công ty sẽ giúp đỡ lẫn nhau.

Trên thực tế, cách tiếp cận của ông đơn giản hơn: SoftBank cố gắng thống trị các ngành công nghiệp non trẻ bằng cách sử dụng lượng tiền mặt khổng lồ. Bắt đầu từ năm 2017, Son xác định các doanh nhân mà ông cho là có triển vọng và sau đó đưa ra số vốn gấp đôi hoặc gấp ba (hoặc nhiều hơn) mà họ yêu cầu. Nếu những người sáng lập lúng túng hoặc cố gắng thương lượng các điều khoản của thỏa thuận, ông sẽ đe dọa đưa khoản đầu tư của mình cho một đối thủ cạnh tranh.

Chiến lược này đã dẫn đến việc đặt cược rất lớn vào công ty chia sẻ xe Trung Quốc Didi Chuxing Technology, cộng với WeWork và Uber, với số vốn đầu tư lần lượt 5,5 tỷ USD, 4,4 tỷ USD và 7,7 tỷ USD vào năm 2017 và đầu năm 2018 — cũng như một loạt của các giao dịch khác với số tiền khiêm tốn hơn. Son đã đầu tư 300 triệu USD vào Wag! (startu cho chó đi dạo), 375 triệu USD vào công ty bánh pizza Zume và 1,5 tỷ USD vào một chuỗi khách sạn bình dân của Ấn Độ.

Xét theo mặt nào đó, đây là sự phát triển vượt bậc của chiến lược phát triển kinh doanh đã trở thành tiêu chuẩn vào thời điểm Quỹ Tầm nhìn bắt đầu thực hiện các giao dịch. Tiền đề của chiến lược, đôi khi được gọi là “Blitzscaling” và được tiên phong bởi người đồng sáng lập PayPal, Peter Thiel. Có thể hiểu đơn giản chiến lược này là các thị trường internet có xu hướng bị độc quyền bởi một người chơi duy nhất (Google trong tìm kiếm, Facebook trong mạng xã hội...).

Theo đó, các công ty khởi nghiệp nên chi nhiều nhất có thể để thiết lập các vị trí trên thị trường ngay cả khi điều đó có nghĩa là chi tiêu nhiều hơn để thu hút khách hàng so với mức bạn có thể kiếm được hoặc hiểu đơn giản hơn là bán sản phẩm thua lỗ. Một khi công ty đã thiết lập sự thống trị, họ có thể tăng giá và cuối cùng thu được lợi nhuận.

Có một logic cho cách tiếp cận này - và thực sự, nó cũng giúp giải thích sự phát triển của một số công ty công nghệ thua lỗ trong nhiều năm trước khi có lãi. Nhưng, vẫn tồn tại hai lỗ hổng quan trọng. Đầu tiên là nó có thể mang tính săn mồi, gây hại cho người tiêu dùng và cuối cùng là chạy theo các cơ quan quản lý. Thứ hai là nó chỉ thành công nếu các doanh nghiệp thực sự là các công ty công nghệ với nền kinh tế cơ bản vững chắc, thay vì các doanh nghiệp có tỷ suất lợi nhuận thấp giả danh là các công ty công nghệ.

Đây chính là điểm sai chí mạng của Son. Cách tiếp cận của SoftBank chủ yếu liên quan đến việc tạo ra sự gián đoạn cho các hoạt động kinh doanh thông thường và hầu như không mang lại lợi nhuận — đi taxi, giao đồ ăn, dắt chó đi dạo, pizza. Điều này đặc biệt đúng trong trường hợp của người sáng lập WeWork, Adam Neumann, người có khả năng phù hợp với "sự vĩ đại" của Son và có khả năng thiên bẩm để biến một công việc kinh doanh bất động sản thương mại có vẻ bình thường thành một thứ gì đó hay ho.

Sự hào phóng của Son không chỉ thúc đẩy các công ty có danh mục đầu tư; nó cũng bóp méo thị trường đầu tư mạo hiểm, buộc các quỹ đầu tư mạo hiểm đối thủ phải phản ứng bằng cách huy động vốn ngày càng lớn và thực hiện các giao dịch với mức định giá tăng cao. Mọi thứ bắt đầu trở nên lung lay vào năm 2019, sau khi WeWork rút đợt IPO trước sự hoài nghi của các nhà đầu tư trên thị trường đại chúng.

Thay vì để WeWork sụp đổ, Son cố gắng tiếp tục ảo tưởng, cứu vãn công ty bằng cách đầu tư thêm 9,5 tỷ USD. Ông tiếp tục thúc đẩy thị trường công nghệ vào năm 2020, mua hàng tỷ USD các công cụ phái sinh trong nhóm cổ phiếu công nghệ. Những giao dịch đó đã giúp thị trường chứng khoán nổi sóng, khi các công ty của Quỹ Vision bắt đầu niêm yết cổ phiếu. Cuối cùng, chúng sẽ dẫn đến thua lỗ hàng tỷ USD, mặc dù có lúc Quỹ Vision báo cáo khoản lãi tích lũy hơn 50 tỷ USD vào năm 2021.

“Tầm nhìn vẫn giữ nguyên, nhưng nếu cứ cố theo đuổi tầm nhìn một cách thiếu thận trọng, chúng ta có thể sẽ thua lớn. Chúng ta phải kiểm soát bản thân"

Hôm nay, ngay sau hai quý liên tiếp thua lỗ kỷ lục, nỗ lực của SoftBank nhằm "nuôi" các công ty đốt tiền như WeWork như một ví dụ về công nghệ chuyển đổi còn nhiều hoài nghi. Các nhà đầu tư trên thị trường đại chúng mua cổ phiếu của các công ty trong danh mục đầu tư của Quỹ Vison đã bị thua lỗ nghiêm trọng. DoorDash Inc., startup giao đồ ăn của SoftBank có đợt IPO vào năm 2020 chứng kiến giá cổ phiếu giảm hơn 70% kể từ khi đạt mức cao vào cuối năm 2021, cùng thời điểm Son bán được 2 tỷ USD cổ phiếu. Opendoor Technologies Inc., công ty đầu tư vào mảng chuyển nhà của Son, đã mất khoảng 85% giá trị kể từ đầu năm ngoái.

Bản thân Son dường như rất cẩn thận và thề rằng trong quá trình đầu tư sẽ chọn lọc hơn. Ông lưu ý rằng: “Tầm nhìn vẫn giữ nguyên, nhưng nếu cứ cố theo đuổi tầm nhìn một cách thiếu thận trọng, chúng ta có thể sẽ thua lớn. Chúng ta phải kiểm soát bản thân".

Nhận xét về kết quả kinh doanh thảm hại của SoftBank, nhà đầu tư mạo hiểm Chamath Palihapitiya đã một mực bảo vệ Son như một người hùng. Ông nói: "Thật khó để đầu tư nhiều tiền hiệu quả, và đây là một người đã làm được điều đó".

Trên thực tế, việc có người đứng về phía Son không có gì đáng ngạc nhiên. Hoá ra, Palihapitiya chính là người đứng sau công ty SPAC - đơn vị đã đưa Opendoor IPO. Giống như SoftBank, hoạt động kinh doanh của Palihapitiya cũng liên quan đến việc nói lên sức mạnh chuyển đổi của các công ty khởi nghiệp công nghệ mà khi nhìn một cách tỉnh táo, hầu như không có gì biến đổi. Thị trường SPAC hiện tại đã nguội lạnh và các nhà đầu tư vào các công ty của Palihapitiya đã bị thua lỗ đáng kể.

Mặc dù vậy, trong khi SoftBank có thể đang rời xa mô hình của mình, hoặc ít nhất là đang "điều tiết", các đồng nghiệp của Son dường như đang đi hết tốc lực. Chỉ một tuần sau vụ thua lỗ lịch sử tại Quỹ Vision, công ty đầu tư mạo hiểm đối thủ Andreessen Horowitz đã công bố khoản đầu tư 350 triệu USD vào một công ty kinh doanh bất động sản mới hứa hẹn sẽ liên quan đến công nghệ. Người sáng lập của công ty này, chính là cựu lãnh đạo WeWork Adam Neumann.

Nguồn: Bloomberg BusinessWeek

NỔI BẬT TRANG CHỦ

-

Điện thoại Android mini hãng lạ chỉ 4 inch, thiết kế đẹp, cấu hình khá, pin 3000mAh dùng thoải mái 2 ngày, ở Việt Nam giá tầm 3 triệu

Trong bối cảnh smartphone ngày càng to và nặng, Bluefox NX1 đi theo hướng ngược lại với kích thước cực nhỏ, cấu hình vừa đủ và trải nghiệm Android đầy đủ, phù hợp với người thích máy gọn nhẹ hoặc cần một thiết bị phụ ổn định.

-

Bỏ gần 8 triệu mua máy làm sữa hạt này, lúc đầu xót ví nhưng càng dùng càng thấy hợp lý