Bong bóng công nghệ từ các kỳ lân của Thung lũng Silicon đã phình quá to và chỉ đang chờ phát nổ

Các startup kỳ lân bị định giá quá mức xuất hiện tràn lan khắp nơi, và lần lượt "xì hơi" sau mỗi đợt IPO, và dường như một vụ nổ bong bóng còn lớn hơn cả dot-com những năm 2000 sắp tới.

- Quyết định bán công ty với giá 3,7 tỷ USD thay vì IPO sau 4 ngày đêm không ăn không ngủ của một nhà sáng lập startup: Đến giờ tôi vẫn nghĩ mình làm đúng!

- Startup gọi xe Go-Jek của Indonesia được đầu tư 500 triệu USD, sẽ tiến vào thị trường Việt Nam và cạnh tranh trực tiếp với Grab

- HMD Global trở thành startup "kỳ lân" sau khi gọi vốn được 100 triệu USD để giúp Nokia mở rộng

Trong trường hợp bạn không để ý, thì bong bóng công nghệ với các startup kỳ lân – các unicorn – đã đạt đỉnh rồi. Và từ đây, mọi thứ đang sắp đi xuống. Các khoản thua lỗ khổng lồ đang đến trong việc kinh doanh tài trợ vốn cho các start-up, trong một số trường hợp, nó phải nhiều hơn 50 % vượt quá giá trị thực.

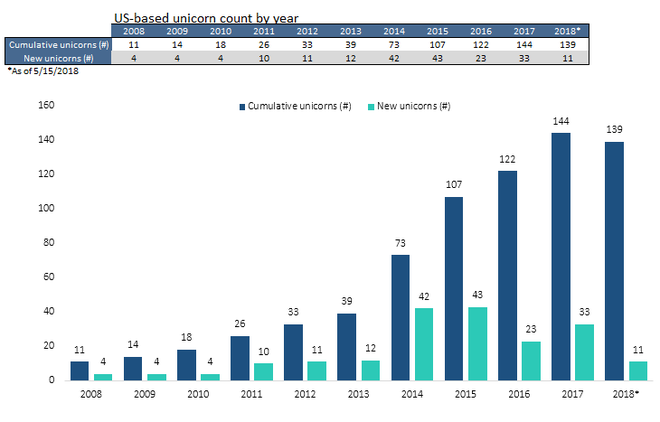

Đỉnh cao của kỷ nguyên kỳ lân dường như đã tới vài năm trước. Vào năm 2014, có 42 kỳ lân mới tại Mỹ; năm 2015 con số này là 43. Thị trường unicorn tới nay chưa thể đạt lại con số đó. Vào năm 2017, tại Mỹ có 33 công ty mới đạt tới tình trạng của một unicorn, trong tổng số là 53 trên toàn cầu. Theo số liệu của PitchBook ngày 15 tháng 5, năm nay có thêm 11 kỳ lân mới, nhưng các con số này có xu hướng đi xuống và có lẽ con số 279 kỳ lân do TechCrunch thống kê được trên toàn cầu vào cuối tháng 2 đã là mức đỉnh.

Một nghiên cứu mới đây được thực hiện bởi Cục nghiên cứu Kinh tế Quốc gia kết luận rằng, theo bình quân, các kỳ lân hiện được định giá vượt 50% giá trị thực. Ngoài ra còn có nghiên cứu khác do Will Gornall của trường Đại học British Columbia và Ilya Strebulaev của Stanford tiến hành trên 135 kỳ lân. Tại đây, các nhà nghiên cứu đã ước tính rằng gần một nửa trong số trên, hay 65 kỳ lân, có giá trị thực nên ở mức chưa tới 1 tỷ đô la.

Số kỳ lân mới ngày càng giảm.

Trở thành khổng lồ bằng mọi giá, không cần IPO

Vào năm 1999, độ tuổi trung bình của một công ty công nghệ trước khi trở thành công ty đại chúng là 4 năm. Ngày nay con số đó là 11 năm. Nguồn động lực mới này đến từ lượng tiền ngày càng nhiều của các quỹ tư nhân đổ vào các kỳ lân. Các nhà đầu tư mới tham gia vào trò chơi đầu tư mạo hiểm này có cả quỹ đầu cơ và các quỹ tương hỗ, do đạo luật Việc Làm của Mỹ bắt đầu từ bỏ việc bảo vệ nhà đầu tư vào năm 2012, khi có ít cuộc IPO diễn ra hơn.

Những nhà đầu tư mới này thường tập trung vào sự tăng trưởng tập khách hàng của các kỳ lân, hơn lợi nhuận. Trong khi đó, các điều kiện điều chỉnh mới, bao gồm cả việc phân chia các hạng cổ phiếu, giúp cho một số cổ đông có quyền lợi hơn hẳn những người khác, gây ra tình trạng định giá quá mức lan rộng đầy nguy hiểm. Một số cổ đông không chỉ có quyền biểu quyết, mà còn quyền với tài sản, với cổ tức, và với báo cáo kiểm tra. Snap không cho bất kỳ cổ đông nào quyền biểu quyết, và cổ phiếu đã giảm đều đặn từ sau khi IPO đến nay.

Một mô hình tính toán lại do sự phối hợp giữa trường Đại học St.Gallen và Đại học Villanova xây dựng, đã ước tính rằng, trung bình những kỳ lân được các quỹ đầu tư hỗ trợ vốn đã được định giá vượt 49% giá trị thực của nó. Các nhà nghiên cứu tin rằng, điều này xảy ra là vì các mức định giá hiện tại giả định rằng tổng giá trị cổ phiếu của kỳ lân có cùng mức giá như lần phát hành cổ phiếu gần đây nhất. Việc đơn giản hóa quá mức đã thổi phồng đáng kể giá trị, khi các đợt phát hành cổ phiếu gần đây luôn bao gồm việc nâng giá, điều không thấy ở những lần phát hành trước.

Với các quy định mới đây, bắt đầu với Đạo luật Việc làm, đã cho phép các kỳ lân có được nhiều cổ đông hơn trước khi trở thành công ty đại chúng. Nhiều vòng tài trợ vốn cho phép họ có được sự tăng trưởng nhanh mà không cần phải thông qua IPO. Họ chỉ cần quay lại với các nhà đầu tư của mình để gọi vốn.

Đừng để một vài thành công mới đây của thị trường IPO năm 2017 đánh lừa bạn. Sau 2 năm trì trệ về số lượng các IPO diễn ra tại Mỹ - năm 2014 là 275, trong năm 2015 là 170, và 105 là của năm 2016 – đây là con số thấp nhất kể năm 2012.

Theo số liệu tổng hợp bởi Jay Ritter, giáo sư tại trường Kinh doanh Warrington thuộc Đại học Florida, 76% các công ty tiến hành IPO vào năm ngoái đã không đạt được lợi nhuận trên môi cổ phiếu sau năm đầu tiên chào bán. Đây là con số tồi tệ nhất kể từ đỉnh cao của đợt bùng nổ dot-com vào năm 2000, khi có đến 81% các công ty đại chúng mới không có lợi nhuận.

Sự biến động và điều chỉnh hiện tại trên thị trường tư nhân sẽ được khuếch đại tới các công ty vốn đang chưa kiếm được tiền nhưng đang đốt tiền nhanh hơn mà chúng tạo ra. Tăng trưởng bằng mọi cách sẽ không thể trụ vững trước một cơn bão kinh tế đang tới.

Điểm then chốt

Kể từ cuộc IPO của Snap vào tháng 3 năm 2017 ở mức giá 17 USD một cổ phiếu, khi giá cổ phiếu của công ty đã tăng 44% trong suốt ngày đầu tiên giao dịch, hiện tại giá đã giảm về mức 11 USD một cổ phiếu. Dropbox cũng đã thành công ty đại chúng. Trong ngày giao dịch đầu tiên, cổ phiếu công ty tăng vọt lên 36%; tuy nhiên, với chỉ 200.000 khách hàng trả tiền so với 500 triệu người dùng, nó đã làm người mua phải chùn tay.

Một start-up có giá trị cao nữa là Blue Apron, khi niêm yết với giá 10 USD một cổ phiếu vào tháng 6 và giờ đang giao dịch tại mức giá 3 USD. Nếu bạn còn nhớ Fitbit, thì cổ phiếu này từng ở mức giá 45 USD vào năm 2015 – và hiện tại nó đang được giao dịch ở mức 5 USD.

Không chỉ có các kỳ lân phần lớn vượt quá giá trị. Birchbox, một start-up về trả phí dùng thử mỹ phẩm, từng được định giá gần nửa tỷ đô la bởi các nhà đầu tư mạo hiểm vài năm trước – giờ đây nó vừa được bán với mức rẻ như cho, và người duy nhất chịu mua nó chính là các nhà đầu tư cũ của nó với số tiền 15 triệu USD.

Nhưng đó chưa phải điều tồi tệ nhất. Các công ty lớn hiện tại đang học cách để chấp nhận công nghệ mới nổi và đột phá nhanh hơn bao giờ hết. Các công ty như là Actesy.com gần đây đã hoàn thiện và thử nghiệm một phần mềm cho phép các công ty trong danh sách Fortune 500 như là Porsche, Roche và BASF có thể triển khai nhanh chóng và dễ dàng các công nghệ mới nổi trong khi vẫn duy trì sự tồn tại của các giải pháp truyền thống, có chi phí cao như trước đây.

Trước đấy, nó có thể mất 10 năm hoặc hơn nữa để thay thế hệ thống kinh doanh trải khắp toàn cầu. Khi các công ty lớn học cách để duy trì lợi thế cạnh tranh qua các công nghệ đột phá, cuộc chơi của những kỳ lân đang đi đến điểm giới hạn.

Sự sụp đổ đang tới

Các Start-up được định giá hàng tỷ đô la không phải là một chỉ dẫn an toàn. Chúng biểu hiện một sự nguy hiểm khủng khiếp khi việc định giá quá mức diễn ra tràn lan. Các công ty đốt nhiều tiền hơn là kiếm ra sẽ không thể trở lại vị trí tốt được nữa. Chiến lược “trở nên khổng lồ bằng mọi giá” mà nhiều nhà đầu tư và các quỹ đầu tư mạo hiểm đang triển khai sẽ thất bại.

Chúng ta đã bắt đầu nhìn thấy rằng, khi các kỳ lân tiến hành IPO, rủi ro của việc sụt giảm giá trị trên thị trường đại chúng là rất lớn. Một ví dụ gần đây: Trivago, một công cụ tìm kiếm khách sạn nổi tiếng của Đức, đã chứng kiến sự sụt giảm hơn 29% giá trị ngay tuần đầu tiên sau IPO, chỉ đơn giản vì thị trường quá bất bình với mức giá của nó.

Nghiên cứu trên start-up hình thành từ giữa năm 2012 và năm 2015 do Vijay Govindarajan và Adam Stepinski của trường Đại học kinh doanh Harvard thực hiện đã lường trước các khó khăn của IPO: nó chỉ ra rằng giá trị các công ty đang tăng trưởng nhanh gấp 2 lần các start-up thành lập từ giữa năm 2000 và năm 2013. Giáo sư Govindarajan của trường kinh doanh Dartmouth nói rằng hai năm đã trôi qua sau nghiên cứu này, nhưng không có nhiều thay đổi trong việc định giá quá giá trị trên thị trường tư nhân.

Giá cổ phiếu của các kỳ lân đang bị ảnh hưởng nặng nề bởi thay đổi từ thị trường tài chính. Việc kết thúc kỷ nguyên lãi suất siêu thấp của Cục dự trữ Liên bang sẽ đặt thêm gánh nặng lên các tên tuổi bị định giá quá mức. Và khi lãi suất tiếp tục tăng trong năm 2018, nó sẽ càng tăng tốc sự sụp đổ của các kỳ lân.

Trong tương lai có lẽ sẽ có thêm nhiều cái chết của các kỳ lân. Theo tạp chí Wall Street Journal, hàng loạt startup tỷ USD danh tiếng đã không thể đạt được mục tiêu doanh thu vào cuối năm 2017, bao gồm cả BuzzFeed, Vice Media và Credit Karma. Điều này càng tạo nên rạn nứt giữa các startup và những nhà đầu tư từ hàng loạt lớp cổ phiếu khác nhau chỉ theo đuổi lợi nhuận, làm họ khó tăng vốn hơn.

Phần lớn các công ty kỳ lân không sản sinh ra được các khoản doanh thu tỷ USD. Hàng loạt các mô hình tài chính dự báo rằng 80% các công ty kỳ lân sẽ sụp đổ trong vòng hai năm. Uber, công ty công nghệ tư nhân có giá trị cao nhất hiện tại, đang tăng trưởng doanh thu nhanh nhưng vẫn chưa có lợi nhuận. Với doanh thu vào khoảng 6,5 tỷ USD trong năm 2016, họ vẫn đang lỗ ròng 2,8 tỷ USD.

Sự thực là, khi mà một kỳ lân được định giá quá mức, sẽ không mất quá nhiều thời gian để thị trường khám phá ra sự thực. Rõ ràng lợi thế lớn nhất trên sân chơi này thuộc về các quỹ đầu tư mạo hiểm danh tiếng, nhưng không phải miếng ngon cho các nhà đầu tư trung bình ở phố Wall, và thậm chí có thể một quỹ tương hỗ đã đầu tư toàn bộ tài sản của mình vào các công ty này.

Giờ chúng ta đang chính thức ở trong một bong bóng công nghệ còn lớn hơn cả những năm 2000. Thuật ngữ kỳ lân trong môi trường kinh doanh do nhà đầu tư mạo hiểm Aileen Lee tạo ra vào năm 2013. Loài động vật huyền thoại này đại diện cho các công ty startup có giá trị hơn 1 tỷ USD. Nhưng có lẽ thuật ngữ này sẽ không còn xuất hiện nhiều trong ngành tài chính nữa khi ngày càng nhiều startup đang bị gắn nhầm mác kỳ lân.

Tham khảo CNBC

NỔI BẬT TRANG CHỦ

-

Một lập trình viên cho AI trồng cà chua: Thí nghiệm nghe vui tai nhưng không hề đùa!

Thí nghiệm của một lập trình viên Mỹ đang được chú ý vì không "khoe AI làm nông nghiệp", mà dùng việc trồng cà chua để kiểm tra giới hạn thật sự của các AI agent hoạt động dài hạn trong thế giới vật lý.

-

Redditor Mỹ hé lộ góc khuất nghề giao hàng, shipper và người dùng Việt cũng gật gù thấy “quen quá”